Agencias de viajes: importante reforma de su régimen especial en el IVA

ÁMBITO DE APLICACIÓN

El régimen especial de agencias de viaje es de aplicación a las operaciones realizadas por las agencias de viajes, organizadores de circuitos turísticos y cualquier empresario o profesional cuando se reúnan los siguientes dos requisitos:

- Se actúe en nombre propio respecto de los viajeros.

- Se utilicen en la realización del viaje bienes entregados o servicios prestados por otros empresarios o profesionales. A estos efectos, tienen la consideración de viajes los servicios de hospedaje o transporte prestados conjuntamente o por separado, así como otros de carácter accesorio o complementario de los mismos. De esta forma, el régimen especial de las agencias de viajes no será de aplicación a las operaciones llevadas a cabo utilizando para la realización del viaje exclusivamente medios de transporte o de hostelería propios. La LIVA (LA LEY 3625/1992) precisa en este sentido que tratándose de viajes realizados utilizando en parte medios propios y en parte medios ajenos, el régimen especial solo se aplicará respecto de los servicios prestados mediante medios ajenos.

Hasta 31 de diciembre de 2014 se excluía del régimen especial de agencias de viaje las ventas al público efectuadas por agencias minoristas de viajes organizados por agencias mayoristas. No obstante y con la nueva regulación tras la reforma, desde el 1 de enero de 2015 a dichas ventas sí se les podrá aplicar el régimen especial.

En definitiva, el régimen especial de las agencias de viaje no se podrá aplicar cuando la agencia de viajes actúe como comisionista en nombre ajeno o cuando para llevar a cabo las operaciones se utilicen medios de transporte o de hostelería propios.

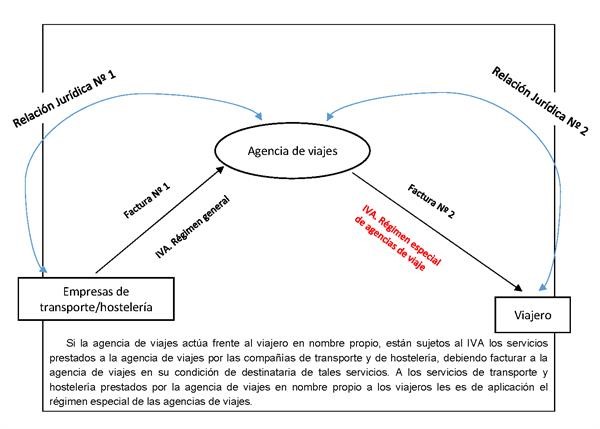

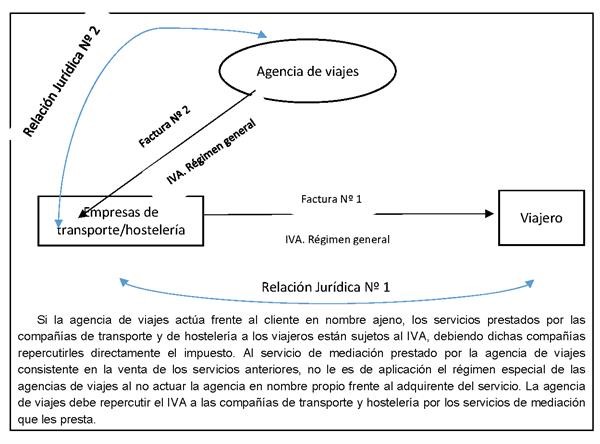

A fin de aclarar si la intervención de la agencia de viaje es en su condición de comisionista en nombre propio o ajeno se detalla en los gráficos 1 y 2 las relaciones jurídicas que se plantean en cada caso.

Gráfico 1. Comisionista en nombre propio

Gráfico 2. Comisionista en nombre ajeno

La cuestión sobre si la agencia de viajes actúa en nombre propio frente al viajero puede llegar a ser ciertamente controvertida. La propia Dirección General de Tributos se pronunció sobre esta cuestión en su Resolución de 12 de mayo de 1986 (BOE 21-05-1986), estableciendo que la determinación de si la agencia de viajes actúa frente al viajero en nombre propio o en nombre y por cuenta de tercero es una cuestión de hecho que deberá probarse en cada caso y que resultará de los pactos existentes entre las partes. Aclaró igualmente que se considerará, salvo prueba en contrario, que la agencia de viajes actúa frente al viajero en nombre de tercero cuando:

- La agencia de viajes, con autorización del tercero, haga constar dicha circunstancia en los documentos que expida para formalizar los contratos celebrados con el viajero.

- El viajero pague directamente al tercero en contraprestación al servicio que recibe.

- En los bonos de viajes emitidos y entregados al viajero se haga constar expresamente que la agencia actúa solamente como agente de un tercero.

CONTENIDO DEL RÉGIMEN ESPECIAL DE AGENCIAS DE VIAJE

El régimen especial de agencias de viaje es obligatorio para aquellos que cumplen los requisitos indicados en el ámbito de aplicación, si bien, como importante novedad, desde 1 de enero de 2015 se permite que los obligados por el régimen especial puedan optar por aplicar el régimen general del IVA en las operaciones en las que el destinatario sea un empresario o profesional con derecho a la deducción del IVA. Esta opción se hará operación por operación y deberá ser comunicada al destinatario con carácter previo o simultaneo, lo que se considerará cumplido cuando en la factura no aparezca ninguna mención relativa a la aplicación del régimen especial de agencias de viaje.

Cuando sea de aplicación el régimen especial de agencias de viaje, debe tenerse en cuenta lo siguiente en relación con el IVA soportado y repercutido por la agencia de viajes.

- IVA repercutido

La agencia de viajes no estará obligada a consignar por separado en la factura que expida la cuota repercutida, entendiéndose el IVA incluido en el precio de la operación. Es necesario, en este caso, que en la factura aparezca la mención «régimen especial de las agencias de viajes». De esta forma, el destinatario de las operaciones (viajero) no podrá deducir el IVA que soporta.

Hasta 31 de diciembre de 2014, en las operaciones efectuadas para otros empresarios o profesionales que comprendieran exclusivamente entregas de bienes o prestaciones de servicios realizadas totalmente en el territorio de aplicación del IVA español, se podía hacer constar en la factura, a solicitud del interesado y bajo la denominación «cuotas de IVA incluidas en el precio», la cantidad resultante de multiplicar el precio total de la operación por 6 y dividir el resultado por 100. Dichas cuotas sí tenían la consideración de cuotas soportadas deducibles para el empresario o profesional que recibía el servicio de la agencia de viajes. Esta posibilidad ha sido suprimida, por lo que, desde 1 de enero de 2015, para permitir la deducción del IVA soportado por el empresario o profesional receptor de los servicios de las agencias de viajes, tal y como se ha dicho, se permite renunciar, operación por operación, a la aplicación del régimen especial de agencias de viaje, por lo que en esos casos se aplicará el régimen general y el destinatario, si cumple el resto de requisitos de la normativa del IVA, podrá deducir ese IVA soportado.

- IVA soportado

Las agencias de viajes a las que se aplique este régimen especial podrán practicar sus deducciones en los términos establecidos en la normativa del IVA, si bien tienen una importante limitación, ya que no podrán deducir el IVA soportado en las adquisiciones de bienes y servicios que, efectuadas para la realización del viaje, redunden directamente en beneficio del viajero. De esta forma, se impone también a las agencias de viaje la obligación de anotar en el Libro Registro de facturas recibidas, con la debida separación, las correspondientes a las adquisiciones de bienes o servicios efectuadas directamente en interés del viajero.

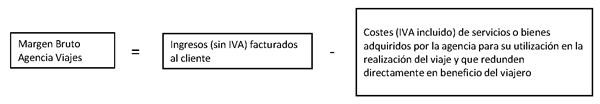

De forma esquemática, el régimen de agencias de viaje, en materia de repercusión y deducción del IVA, queda resumido en el gráfico 3.

Gráfico 3. Repercusión y deducción IVA

Por otro lado, la «base imponible» de las facturas que expida la agencia de viajes será coincidente con su margen bruto en cada operación. A estos efectos, se considerará margen bruto de la agencia de viajes la diferencia entre la cantidad total cargada al cliente, excluido el IVA que grave la operación, y el importe efectivo, impuestos incluidos, de las entregas de bienes o prestaciones de servicios que, efectuadas por otros empresarios o profesionales, sean adquiridos por la agencia para su utilización en la realización del viaje y redunden directamente en beneficio del viajero.

No se tienen en cuenta en el cómputo:

- Las cantidades relacionadas con operaciones exentas, es decir, los servicios prestados por los sujetos pasivos sometidos a este régimen especial cuando las entregas de bienes y prestaciones de servicios, adquiridos en beneficio del viajero y utilizados para efectuar el viaje, se realicen fuera de la Comunidad.

- Las operaciones de compraventa o cambio de moneda extranjera.

- Los gastos de teléfono, télex, correspondencia y otros análogos efectuados por la agencia de viajes.

La fórmula para determinar la base imponible podría resumirse utilizando la siguiente expresión:

Hasta el 31 de diciembre de 2014 se permitía, alternativamente y a elección de la agencia de viajes, aplicar un método de determinación global de la base imponible. No obstante, desde 1 de enero de 2015 ya no es posible efectuar este cálculo global de la base imponible, por lo que el único método vigente desde esa fecha para determinar la base imponible en el régimen especial de agencias de viaje es el que se acaba de indicar y que resulta aplicable operación por operación.

Por último, en lo que se refiere al «lugar de realización del hecho imponible», hay que tener en cuenta que las operaciones efectuadas por las agencias respecto de cada viajero para la realización de un viaje, sometidas a este régimen especial, tendrán la consideración de prestación de servicios única, aunque se le proporcionen varias entregas o servicios en el marco del citado viaje. En estos casos, la LIVA (LA LEY 3625/1992) indica que dicha prestación de servicios se entenderá realizada en el lugar donde la agencia tenga establecida la sede de su actividad económica o posea un establecimiento permanente desde donde efectúe la operación.

EJEMPLOS

A modo de conclusión y para una mejor comprensión del régimen especial de agencias de viajes y de las modificaciones que se han introducido desde 1 de enero de 2015 se detallan seguidamente una serie de ejemplos prácticos.

Ejemplo 1: Una agencia de viajes de Toledo presta en nombre propio a un grupo de clientes chinos un viaje que incluye tanto el transporte en autobús desde el aeropuerto como el alojamiento en un hotel de Ávila. El servicio de transporte se presta con un autocar propiedad de la agencia, si bien el hotel pertenece a una cadena de hoteles ajena a la agencia.

Solución: El servicio de transporte que la agencia presta a los clientes tributa en el régimen general del IVA, pues se trata de un servicio sujeto al IVA en España y la agencia de viajes utiliza sus propios autocares (el uso de medios propios es una circunstancia que impide aplicar el régimen especial de agencias de viaje). En el servicio de alojamiento que la agencia presta a los clientes, que también queda sujeto al IVA en España, sí resultará aplicable el régimen especial de las agencias de viaje, pues la agencia actúa en nombre propio frente a los clientes y utiliza medios ajenos.

Ejemplo 2: En junio de 2015 una agencia de viajes de Madrid vende en su propio nombre determinados billetes de tren a particulares. El coste de los billetes es de 150 € + IVA y la agencia los vende al cliente final con un margen del 25 % sobre costes.

Solución: Coste del billete para la agencia: 150 € +15 € de IVA = 165 € (el IVA del billete no es deducible para la agencia, luego es mayor coste para ella).

Facturación de la agencia al cliente particular = 214,91 €, cuyo detalle es: 165 € Costes + 41,25 € Margen + 8,66 € IVA (sin desglosar cuota de IVA alguna). En este ejemplo la agencia obtiene un margen del 25 % sobre los costes. El coste para el destinatario es de 214,91 €.

La agencia debe calcular su base imponible de IVA, para lo que aplicará la fórmula antes indicada.

Costes IVA incluido = 165 €.

Ingresos (sin IVA) = 206,25 €

Base imponible = 206,25 € – 165 € = 41,25 € y el IVA a ingresar en Hacienda por la agencia será de 8,66 € (21 % sobre 41,25 €).

Ejemplo 3: En junio de 2015 una agencia de viajes de Madrid que es competencia de la que actuaba en el ejemplo anterior vende en su propio nombre determinados billetes de tren a empresarios. El coste de los billetes también es de 150 € + IVA y la agencia los vende al cliente final con un margen del 25 % sobre costes.

Solución: Si la venta del billete es para un empresario con posibilidad de deducción del IVA soportado, se puede renunciar al régimen especial y que la operación tribute bajo el régimen general del IVA.

Coste del billete para la agencia: 150 € (en este caso los 15 € de IVA que paga a la empresa de transporte son deducibles, luego no forman parte de sus costes).

Facturación de la agencia al cliente empresario = 226,88 €, cuyo detalle es: 150 € Costes + 37,50 € Margen + 39,38 € IVA (21 % sobre 187,50). En este ejemplo la agencia obtiene un margen del 25 % sobre los costes. En la factura la agencia de viajes desglosará el importe del IVA repercutido. De esta forma, dado que el empresario puede deducir el IVA de 39,38 € que soporta, el coste para el empresario será de 187,50 € (la base imponible de la factura de la agencia de viajes), por lo que le resultará más interesante que la operación tribute en el régimen general y que la agencia de viajes renuncie para este caso a la aplicación del régimen especial de agencias de viaje, ya que el coste del billete para el destinatario si aplicará dicho régimen especial sería de 214,91 €, tal y como se ha visto en la solución del ejemplo anterior para el caso del cliente particular.

Si desea ampliar la presente información, no dude en ponerse en contacto con nosotros enviando un correo a recepcion@ponter.es o llamando al 925 257 113 / 915 930 381.